电动工具:400亿锂电池市场等待出击

2020年,多个新兴市场向锂电池伸出“橄榄枝”,锂电风暴开始刮向5大新应用市场。

可以看到,锂电池正在更广阔的应用层面开始应用及替代,轻型车、5G基站、电动工具、船舶、工程机械(AGV、叉车、矿卡)等领域,都在加快锂电池的渗透。

锂电池配套“遍地开花”的背景是,近十年锂电池在电动车领域的产业化应用已获得成熟验证,规模化制造、技术迭代、工艺升级、供应链管理带来的性能提升与成本下降,辅以政策的相关加持,为锂电池在各个领域的替代应用奠定基础。

由近及远看,近,5G基站、轻型车、电动工具、TWS、电子烟、AGV等对于锂电池的市场需求已经铺开,接下来市场规模稳增可期。远,电化学储能用锂电已悄然蓄力,48V、船舶、工程机械电动化等“山雨欲来”,更广阔的市场空间蓝图显现。

无论是车用动力电池领域还是新兴应用市场,锂电池的配套都在加速走向舞台中央。市场蓝图已经绘就,接下来将是各个电池企业在细分领域的争夺竞演。

轻型车:2020全球用锂电池出货量超11GWh

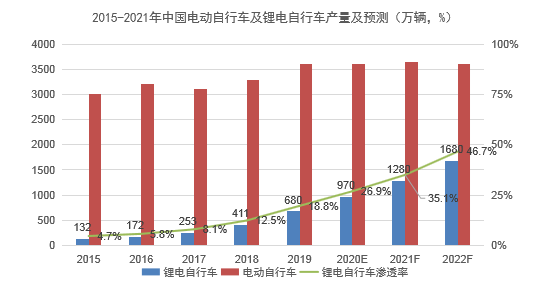

电动自行车“铅改锂”红利窗口开启,锂电池在该领域的需求被进一步激活。

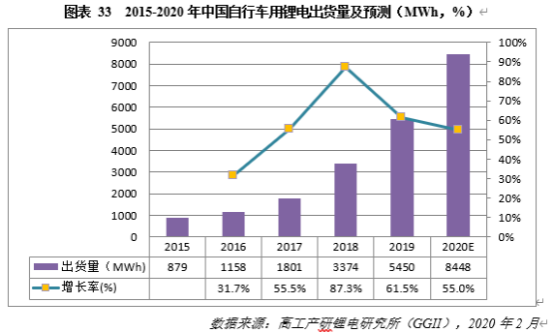

高工产研锂电研究所(GGII)数据显示,受下游需求强势拉动,2019年中国自行车用锂电池出货量达5.450GWh,同比增长61.5%。预计2020年将提升至8.448GWh,同比增长55%。

若将视角放至全球市场,电动轻型车(注:中国轻型车以自行车为主,故上文主称自行车)用锂电池需求则更为可观。

GGII数据显示,2019年全球轻型车用锂电池出货量达8.386GWh,同比增长40.3%,至2020年,预计出货量达11.296GWh,同比增长34.7%。

值得一提的是,共享出行、外卖、快递等新兴市场呈勃发式曲线向上增长,作为核心配套环节,共享换电成为轻型车锂电池环节中新的赛道风口。目前互联网巨头腾讯、阿里、美团已相继加入战局。

高工锂电了解到,共享电单车与电池的配套比例在1:1.5。即共享电单车每新增100万辆,将带动约1GWh的锂电池需求量。

新国标政策红利下,可观的“铅改锂”浪潮吸引了众多电池企业参与。从参与角逐的企业来看,包括深度扎根的星恒电源、天能、博力威等,行业巨头宁德时代、ATL、BYD,圆柱代表远东电池、海四达、力神、亿纬、比克、卓能等。

5G基站:2020年锂电需求量将达10GWh

中国移动、中国铁塔2020通信用磷酸铁锂电池产品集中采购招标相继公布,如中天科技、海四达、双登集团、亿纬锂能、南都电源、雄韬电源、光宇电源、力朗电池8家中标中国移动1.95GWh备电集采项目。

10月底,中国铁塔与中国电信又宣布联合组织备电用磷酸铁锂电池采购工作,目前正邀请投标人参与电池产品入网检测,要求送样型号为48V/100Ah,检测分为系统、BMS和平台接入三部分。

5G基站建设作为今年中国七大“新基建”的主力军,包括中国移动、联通、电信、广电在内的四大运营商预计在2020年年底,要累计开通60万座5G基站,对于锂电池的需求也在不断释放。

GGII分析认为,2020年国内将大力发展5G和基建工程项目,双向驱动作用下,5G基站将是2020年大力推动的必然趋势。保守预计,2020年新建及改造的5G基站需求量将达到10GWh。

目前,参与基站锂电池市场竞争的企业包括中天科技、海四达、双登集团、南都电源、拓邦股份等一批在基站电池领域扎根的老牌企业。

同时,头部企业宁德时代、ATL、比亚迪、力神也在瞄准储能及基站市场。包括国轩高科、安驰科技、鹏辉能源、瑞浦能源等极具发展潜力的企业,都在这块市场有不同程度的发力。

需要警惕的是,极低的价格与市场抢占思维或快速形成洗牌窗口,但无利润的价格博弈也有可能造成产品的安全性降低,扰乱行业的持续健康发展。

电动工具:400亿锂电池市场等待出击

行业数据显示,2019年全球电动工具市场规模318亿美元(约合人民币2252亿元),按照年复合增长率5.5%计算,到2024年,全球电动工具市场规模将达到417亿美元(约合人民币2953亿元)。

其中,无绳电动工具渗透率已超过50%。锂电池成本占比20%-30%,以此粗略计算,至2024年,全球锂电池市场规模至少将达到295.3亿-443亿元人民币。

从数据来看,欧美地区是近几年电动工具增长最快的市场。接下来,亚太地区的电动工具市场将在预测期内或以最快的复合年增长率增长。

目前,无绳电动工具应用以欧美市场为主,TTI、百得、博世、牧田、宝时得等大型企业占据主要市场份额。

从电芯供应链来看,目前三星SDI、LG、松下、Murata等国际电池企业仍占据着全球电动工具主要的市场份额,其中三星SDI的市占率达到50%以上。

国内方面,天鹏电源、亿纬锂能、海四达、鹏辉能源奋力追赶,2019年国内电动工具锂电池出货量为5.45GWh,同比增长54.8%。预计2020年将提升至8.45GWh,同比增长55%。

从趋势看,基于国内电芯厂在高倍率圆柱型电芯领域的进展加快,在性能、规模、成本等综合优势加持下,电动工具巨头对于电芯供应链的选择已经明显转向中国。

这意味着到2024年,400亿电动工具用锂电池市场将等待中国电池企业抢占出击。

船舶电动化:2025年超35GWh锂电需求

开年以来,国轩高科、亿纬锂能、宁德时代等头部动力电池企业在电动化船舶领域传出新进展。

2020年仅搭载宁德时代电池的下水的船舶已经达到了5艘,包括中国首艘油电混合动力海上双体邮轮“大湾区一号”、海上公务船“深海01”、国内最大海洋综合科考实习船——“中山大学”号以及珠江游纯电动游船主船体等。

此外,国轩高科子公司获2020年首批3船套船舶动力锂电池系统订单;搭载亿纬锂能磷酸铁锂电池“阔阔真公主号纯电动游船建造”开工......

一系列消息均标志着国内船舶电动化趋势“声浪”渐涨。

GGII数据显示,2018年船舶电动化渗透率仅0.016%,处于萌芽期,这为接下来的电动化渗透提供广阔空间。从内河、内湖船舶电动化到高船电动化,接下来船舶电动化渗透率会愈发加快。

按照2019年、2022年以及2025船舶锂电化渗透率分别为0.035%、0.55%、18.5%测算,截至2025年电动船舶用锂电池市场将达35.41GWh。

市场虽大,船舶电动化仍需直面的是事实是:一、与汽车电动化不同,船舶电动化缺乏强有力的推动政策,目前主要以环保压力及绿色航运助推;二、电动船舶要携带电池量大,导致前期投入较高。

电动船舶依然存在续航短、充电慢且不便捷等诸多问题;四、国内船舶分布较为零散,且各地政策、要求不一,电动化难度加大等。

工程机械电动化:长期的宏伟蓝图

工程机械电动化、铅改锂的市场进程同样蓝图宏伟。

如电动矿卡,高工锂电了解到,目前矿卡年增长量约1万辆,且单车搭载电池容量100-300度电。如果新增车型全部电动化,以平均单车电量150度电,意味着每年电池增量空间达到1.5GWH。而这还不包括目前矿卡的存量市场的电动化替代。

GGII认为,在国六标准提前实施、蓝天三年计划、路权/牌照等多重因素作用下,专用车在2020年会进入正向发展通道,尤其是在港口、市政、矿产短途倒运等应用场景下,电动重卡将在该细分领域的市场规模进一步增大。

如锂电叉车,GGII预测,中国锂电版叉车产量在未来3年将保持40%以上的年复合增长率,其对锂电需求将从2017的1.3GWh提升到2020年的5.4GWh,年复合增长率超过50%。

如AGV,2019年中国AGV市场销量超过2.8万台,并呈稳定趋势增长,虽然AGV用锂电池市场渗透率超过60%,但是电芯一致性、BMS性能、产品规格分散/订单小、售后成本等问题也在呼吁有能力解决的锂电池玩家进入。

声明: 本网站所发布文章,均来自于互联网,不代表本站观点,如有侵权,请联系删除(VX:pxebattery)